Finanzielle Bildung spielt eine bedeutende Rolle in unserer Gesellschaft. Unterschiedliche Studien verdeutlichen, dass ein Mangel an Finanzwissen den langfristigen finanziellen Erfolg von Einzelpersonen erheblich beeinträchtigen kann. Diese Erkenntnisse gelten nicht nur für weniger entwickelte Länder, sondern auch für viele westliche Länder.

Doch wie sieht es in der Schweiz aus? Gibt es Unterschiede in den finanziellen Kenntnissen zwischen den Menschen? Existiert ein Zusammenhang zwischen Finanzkenntnissen und der Anlagepraxis? Und warum gehört finanzielle Bildung nicht schon längst zum Schulunterricht?

Studien zur finanziellen Bildung in der Schweiz haben gezeigt, dass es nach wie vor viel Raum für Verbesserungen gibt. Ein Bericht der Schweizerischen Nationalbank (SNB) aus dem Jahr 2016 zeigt auf, dass etwa die Hälfte der Bevölkerung Schwierigkeiten hat, einfache finanzielle Konzepte wie Inflation, Zinsen und Risiko zu verstehen. Dies deutet auf eine beträchtliche Zahl von Personen hin, die als finanziell benachteiligt angesehen werden können.

Des Weiteren wurde festgestellt, dass finanzielle Kenntnisse in der Schweiz stark mit dem Bildungsstand zusammenhängen. Personen mit höherer Bildung haben in der Regel bessere Finanzkenntnisse als solche mit niedrigerem Bildungsstand. Darüber hinaus spielen auch das Einkommen und das Alter eine Rolle bei den finanziellen Kenntnissen.

In Bezug auf das Anlageverhalten zeigen Untersuchungen, dass Personen mit höheren finanziellen Kenntnissen eher dazu neigen, in Aktien und andere risikoreichere Anlageformen zu investieren. Sie sind besser in der Lage, die mit diesen Anlagen verbundenen Risiken einzuschätzen und fundierte Entscheidungen zu treffen. Auf der anderen Seite tendieren Personen mit geringeren finanziellen Kenntnissen häufiger dazu, auf sicherere, aber oft weniger renditestarke Anlagen wie Spar- und Anlagekonten zu setzen.

Eine neuere Untersuchung aus dem Jahr 2022, welche von PostFinance in Auftrag gegeben und von der Hochschule Luzern (HSLU) durchgeführt wurde, verdeutlicht die gemachten Aussagen nochmals.

Doch wer legt in der Schweiz überhaupt an?

Der überdurchschnittliche Anleger in der Schweiz ist in der Regel ein Mann und ist zwischen 1948 und 1964 geboren. Er stammt überwiegend aus der Deutschschweiz und verfügt über einen Tertiärabschluss, sei es in Form einer höheren Berufsbildung oder eines Hochschulabschlusses. Darüber hinaus verfügt dieser Anlegertyp über ein überdurchschnittliches Vermögen und Einkommen.

Welches sind die Hauptgründe, warum Menschen in der Schweiz nicht anlegen?

Neben einem geringen Interesse an den Finanzmärkten gibt es verschiedene Gründe, warum die befragten Personen nicht investieren. Dazu gehören ein mangelndes Vermögen, das teilweise auch auf eine subjektive Wahrnehmung zurückzuführen ist, ein geringes Finanzwissen sowie Ängste vor Fehlern und Verlusten.

Drei Aussagen von Nicht-Anleger:innen mit überdurchschnittlichen Zustimmungswerten

Welche Rolle spielt mangelnde finanzielle Bildung in Bezug auf die Anlagetätigkeit?

Es ist nicht verwunderlich, dass Personen, die über ein höheres Finanzwissen und -interesse verfügen, eher dazu neigen, ihr Geld anzulegen. Die Frage ist jedoch, wie man die „Financial Literacy“ tatsächlich misst und ob man wirklich ein Finanzexperte sein muss, um investieren zu können.

Die Messung der „Financial Literacy“ kann auf verschiedene Weisen erfolgen. Es gibt Umfragen und Tests, die das finanzielle Wissen und die Fähigkeiten der Menschen in Bezug auf Geldanlage, Budgetierung, Risikomanagement und ähnliche Themen erfassen. Diese Instrumente können helfen, das finanzielle Wissen einer Person zu bewerten und Bereiche zu identifizieren, in denen Verbesserungsbedarf besteht.

Darüber hinaus ist die Einstellung zur finanziellen Bildung von grosser Bedeutung. Eine offene und neugierige Haltung gegenüber finanziellen Themen kann dazu beitragen, das eigene Wissen und Verständnis kontinuierlich zu erweitern. Es gibt auch verschiedene Bildungsressourcen, Kurse und Workshops, die darauf abzielen, die finanzielle Bildung zu fördern und Menschen dabei zu unterstützen, ihre finanziellen Ziele zu erreichen.

Die Umfrageergebnisse verdeutlichen, dass rund die Hälfte der Haushalte in der Schweiz derzeit in Wertpapiere investiert ist, während weitere 13 Prozent in der Vergangenheit bereits investiert waren. Dieser Wert liegt etwas unter dem Niveau der USA, aber höher als in den meisten EU-Mitgliedsländern.

«Mangelndes Wissen, Ängste und die subjektive Wahrnehmung eines zu geringen Vermögens sind die Hauptgründe, warum Personen in der Schweiz zögern, ihr Geld anzulegen.»

Die am häufigsten zustimmenden Aussagen der befragten Nicht-Anleger in Bezug auf ihre Zurückhaltung beim Investieren sind: „Mir fehlt das generelle Wissen über Anlageprodukte“, „Mein Vermögen ist zu klein, um am Finanzmarkt zu investieren“ und „Mir fehlt das Wissen zum konkreten Vorgehen, wie ich in Anlageprodukte investieren kann“. Dicht darauf folgen zwei Aussagen bezüglich Ängste: „Beim Geldanlegen fürchte ich mich davor, Fehler zu machen“ und „Ich habe Angst, dass ich bei einer wirtschaftlichen Krise einen Grossteil meines investierten Vermögens verliere“.

Doch woher kommt es, dass in einer Welt, in der finanzielle Entscheidungen eine zentrale Rolle in unserem täglichen Leben spielen, finanzielle Bildung nur einem kleinen Teil der Bevölkerung vorbehalten bleibt. Ein Grund dafür dürfte sein, dass es in vielen Bildungssystemen vernachlässigt oder komplett ignoriert wird. Es ist an der Zeit, das zu ändern. Denn finanzielle Bildung bedeutet nicht nur ein erfolgreicher Investor zu sein, es bedeutet auch alltägliche finanzielle Entscheidungen richtig treffen zu können. Es hilft zudem bei der Vermeidung von Schuldenfallen, fördert das Unternehmertum und die Innovation und bringt langfristige finanzielle Sicherheit.

Es ist jedoch wichtig zu betonen, dass man kein Finanzcrack sein muss, um erfolgreich anlegen zu können. Während fundiertes Finanzwissen sicherlich von Vorteil ist, gibt es heute eine Vielzahl von professionellen Anlageprodukten und -dienstleistungen, die auch für weniger erfahrene Anleger zugänglich sind. Es ist dabei aber absolut entscheidend, sich das richtige Wissen anzueignen und dieses dann auch effektiv umzusetzen.

Fazit

Insgesamt würde eine breitere finanzielle Bildung dazu beitragen, dass Menschen finanziell unabhängiger, informierter und sicherer sind. Es würde zu einer gerechteren Vermögensverteilung und einer stabileren Gesellschaft führen, in der die individuellen finanziellen Fähigkeiten und das Wohlergehen jedes Einzelnen gestärkt werden.

Wie steht es um Deine finanzielle Bildung? Teste Dein Finanzwissen!

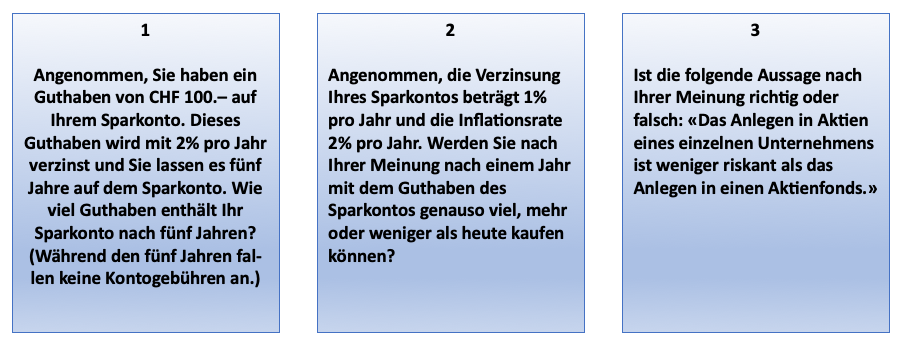

In der Forschung gibt es drei Standardfragen1, die in der Regel zur Erhebung des Finanzwissens («Financial Literacy») eingesetzt werden. Die Fragen lassen somit eine internationale Vergleichbarkeit von Studien zum Thema Finanzwissen zu. Das sind die «Big Three»:

Quelle: PostFinance; 1 Lusardi, A., und Mitchell, O.S.: «Financial literacy and planning: Implications for retirement well-being». In: Financial literacy: Implications for retirement security and the fnancial marketplace, 17–39. Oxford, 2011

Hast Du die Antwort gewusst? Die Lösungen findest Du am Ende dieses Blogbeitrags.

Meine Mission ist es, Menschen auf dem Weg zur finanziellen Bildung zu begleiten und zu unterstützen. Wir entwickeln dazu die richtiganlegen.ch-Akademie, wo jede Person auch ohne Vorkenntnisse in kurzer Zeit professionelles Anlegen lernen kann.

Interessiert? Dann trage Dich kostenlos und unverbindlich auf die Warteliste ein und erhalte bei Launch im Herbst eine Überraschung!

Ich möchte mich auf die Warteliste setzen.

Herzlichst

Euer Marco

Lösungen Finanzfragen «Big Three»

1. 110.41 CHF

2. Weniger als heute

3. Falsch