In wirtschaftlich unsicheren Zeiten oder bei hoher Inflation wird Gold häufig als sicherer Hafen betrachtet, da es seinen Wert tendenziell behält.

Die Diversifikation eines Portfolios ist eine grundlegende Strategie, um das Risiko zu streuen und die Erträge zu optimieren. Eine zentrale Frage dabei ist, ob Gold als Anlageklasse sinnvoll in ein diversifiziertes Aktienportfolio integriert werden sollte.

Die Bedeutung von Gold in der Schweiz

Gold spielt in der Schweiz eine bedeutende Rolle, die tief in der Geschichte des Landes verwurzelt ist. Seit vielen Jahrhunderten gilt es als verlässliches Mittel zur Werterhaltung, besonders in Zeiten wirtschaftlicher oder politischer Krisen. Die Schweizer Nationalbank besitzt einen erheblichen Goldbestand, und das Land hat sich als zentraler Dreh- und Angelpunkt für den Handel und die sichere Lagerung von physischem Gold etabliert.

Dieser Artikel untersucht die Korrelation und die Renditeeigenschaften von Gold und dem MSCI World Index, um zu bewerten, ob Gold eine wertvolle Ergänzung zu einem Aktienportfolio darstellt.

Definition und Bedeutung der Korrelation

Korrelation misst den Grad, zu dem zwei Anlagen in Relation zueinander schwanken. Eine Korrelation von +1 bedeutet, dass die Anlagen sich perfekt im Gleichklang bewegen, während -1 eine perfekte Gegenbewegung bedeutet. Eine Korrelation nahe 0 deutet auf Unabhängigkeit der Bewegungen hin.

Ergebnisse der Analyse:

Die über die letzten 20 Jahre berechnete Korrelation zwischen Gold und dem MSCI World Index beträgt etwa -0.03, was auf eine nahezu unabhängige Bewegung der beiden Anlageklassen hindeutet.

Interpretation: Diese geringe Korrelation zeigt, dass Gold tendenziell nicht mit den globalen Aktienmärkten schwankt, was es zu einer potenziell guten Diversifikationsmöglichkeit macht.

Renditeeigenschaften von Gold und MSCI World seit 1978

Gold: Über den untersuchten Zeitraum seit 1978 hat Gold eine durchschnittliche jährliche Rendite von 5.22% erzielt, die von verschiedenen Faktoren wie Inflation, Währungsbewegungen und geopolitischen Unsicherheiten beeinflusst wurde.

MSCI World: Der MSCI World Index, der die Wertentwicklung von Aktien aus entwickelten Märkten weltweit widerspiegelt, hat ebenfalls eine beachtliche Rendite von 9.70% erzielt, jedoch mit typischerweise höheren Schwankungen im Vergleich zu Gold.

Vergleich der Renditen und des Risikos

Obwohl Gold in einigen Jahren hohe Renditen verzeichnen konnte, insbesondere während Krisenzeiten, zeigt es über den gesamten Zeitraum eine geringere Rendite als der MSCI World Index. Gold zeigt tendenziell eine geringere Volatilität als der MSCI World Index, was es zu einer stabilisierenden Kraft im Portfolio machen könnte, insbesondere in volatilen Marktphasen.

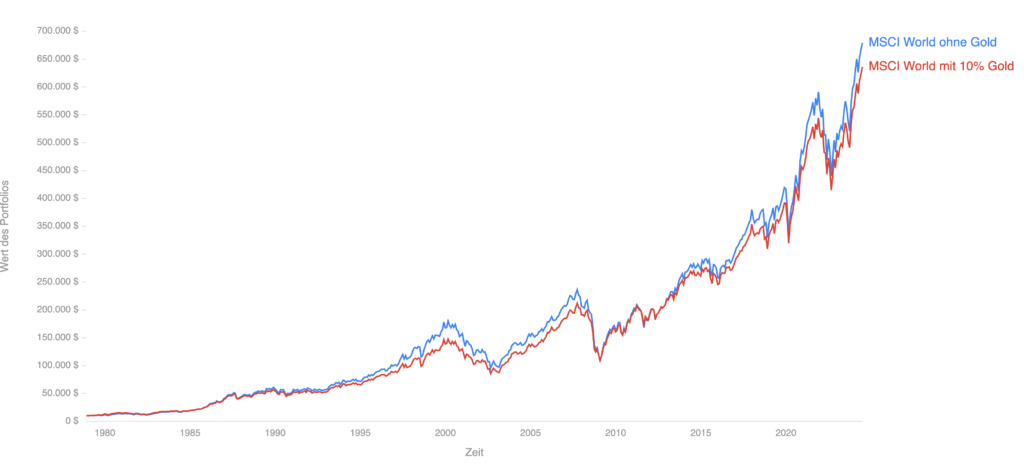

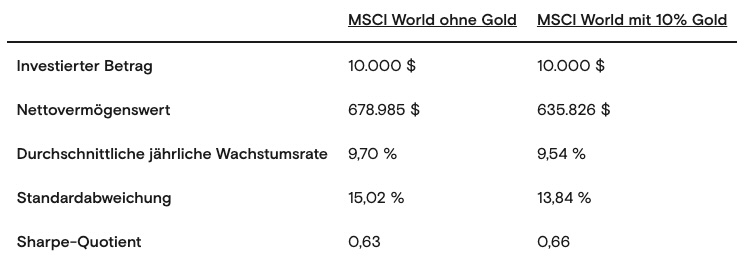

Gold-Beimischung von 10% im Portfolio

Um den Effekt einer Goldbeimischung im Portfolio zu analysieren, wurde einem Weltaktienportfolio eine 10%ige Goldallokation beigemischt. Die Untersuchung erstreckt sich bewusst über einen langen Zeitraum seit Dezember 1978.

Quelle: curvo.eu

Durch die 10%ige Goldquote sank die Rendite des Portfolios leicht von 9,70% auf 9,54% pro Jahr. Gleichzeitig reduzierte sich jedoch die Volatilität signifikant. Die folgende Tabelle zeigt die Auswirkungen der beiden Portfoliovarianten bei einem investierten Betrag von USD 10’000 im Dezember 1978.

Quelle: curvo.eu

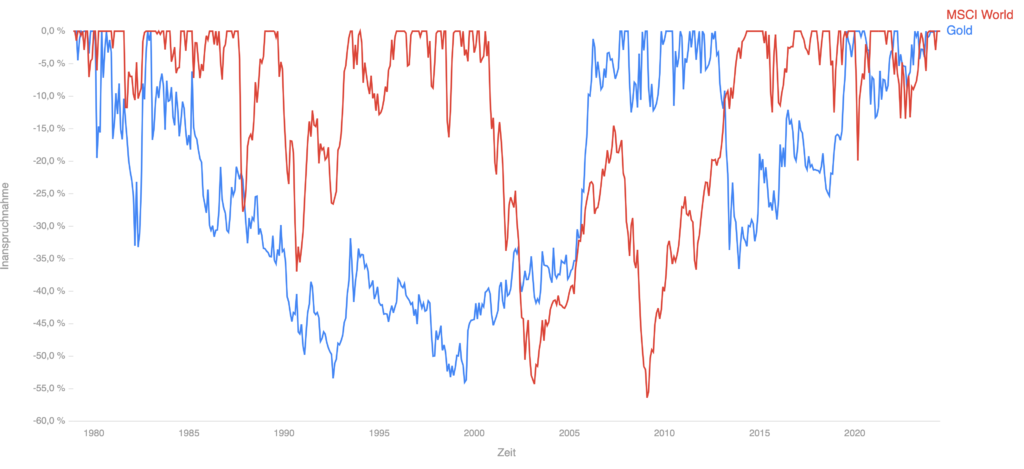

Schutz in Krisen

Ebenfalls kann Gold ein guter Schutz sein in grossen Aktienmarktkrisen. Zur Veranschaulichung der Auswirkungen betrachten wir den maximalen Verlust (Max. Drawdown) eines Portfolios, also den Verlust vom Höchst- zum Tiefpunkt während einer Marktkorrektur. So reduzierte sich der maximale Verlust in der Dotcom-Blase Anfang der 2000er Jahre mit der Goldbeimischung auf noch -41.9% (ohne Gold -47%). In der Finanzkrise verringerte sich der maximale Verlust durch die Beimischung von Gold auf -48,3% (ohne Gold -54,1%). Auch in anderen Krisen, wie der Corona-Krise 2020, konnte Gold seine Schutzfunktion unter Beweis stellen.

Quelle: curvo.eu

Die verschiedenen Wege, in Gold zu investieren

Gold kann auf verschiedene Arten erworben werden, sei es als physisches Gold in Form von Barren und Münzen, über Sparpläne, Gold-ETFs (Exchange Traded Funds) oder durch den Kauf von Aktien von Goldminenunternehmen. Jede dieser Optionen bietet eigene Vor- und Nachteile, die bei der Entscheidung berücksichtigt werden sollten. Welche Anlagemethode am besten geeignet ist, hängt von den persönlichen Zielen und Bedürfnissen ab.

Fazit

Aufgrund seiner geringen Korrelation zum MSCI World Index und seiner Rolle als sicherer Hafen hat Gold das Potenzial, das Risiko in einem aktienlastigen Portfolio zu reduzieren, ohne die Gesamtrendite erheblich zu beeinträchtigen.

Eine moderate Beimischung von Gold kann daher aus Diversifikationssicht sinnvoll sein, insbesondere für Anleger, die sich gegen extreme Marktbedingungen absichern möchten.

Möchten Sie erfahren, wie Sie ein optimal auf Ihre Bedürfnisse zugeschnittenes Portfolio zusammenstellen und aufbauen können? Dann vereinbaren Sie jetzt ein kostenloses Erstgespräch oder tragen Sie sich auf unsere Warteliste für die bald wieder verfügbare Finanzakademie ein.

Herzliche Grüsse

Marco Eberle

PS: Sie haben auch die Möglichkeit, den Inhalt in Bild– oder Tonform zu geniessen.