Ein Dividendenaristokrat ist im Allgemeinen ein Unternehmen, das seine Dividende über einen Zeitraum von mindestens 25 aufeinanderfolgenden Jahren kontinuierlich gesteigert hat. Diese grundlegende Definition bildet die Grundlage für Indizes wie den S&P 500 Dividend Aristocrats. Es existieren jedoch auch abweichende Definitionen.

Bekannte Beispiele für Dividendenaristokraten sind Unternehmen wie McDonald’s, 3M, Johnson & Johnson, Coca-Cola, Procter & Gamble, Pepsi, AT&T und viele andere.

Die überwiegende Mehrheit der Dividendenaristokraten weltweit stammt aus den USA, während nur einige wenige Unternehmen in der Eurozone diesem Standard gerecht werden. Zu diesen gehören z.B. Fresenius, Hermès, L’Oréal, Kerry Group, Sofina und Unilever.

Zurzeit gibt es weltweit 150 Dividendenaristokraten, wovon 118 in den Vereinigten Staaten ansässig sind und 32 aus anderen Teilen der Welt stammen. Die durchschnittliche Dividendenrendite aller Aristokraten beträgt 3,07 Prozent, und das durchschnittliche jährliche Wachstum der Dividenden in den letzten 5 Jahren beläuft sich auf 6,50 Prozent. Gemäss einigen Definitionen muss ein wahrer Dividendenaristokrat ausserdem Teil des S&P 500 sein, vermutlich aufgrund der Ursprünge des Begriffs „Dividenden-Aristokraten“ in den USA. Es wäre jedoch schade, die aussergewöhnlichen Dividendenzahler außerhalb der USA zu übersehen.

Erzielen Dividenden-Aristokraten eine Überrendite gegenüber dem Gesamtmarkt?

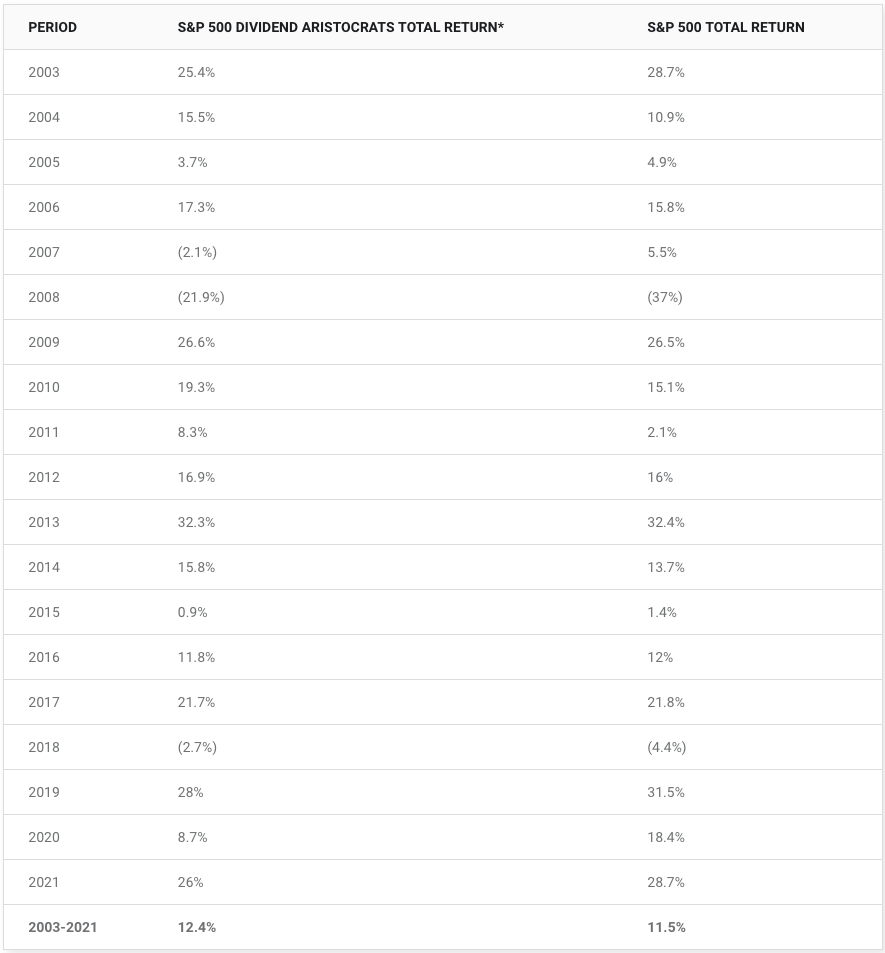

Dies lässt sich nicht pauschal beantworten. In einer Untersuchung von fool.com (siehe Grafik), welche den Zeitraum von 19 Jahren umfasst (2003-2021) konnte der Dividend Aristocrat Index eine jährliche Überrendite von fast 1% erzielen.

Quelle: fool.com

Grundsätzlich lässt sich feststellen, dass Dividenden Aristokraten z.B. in den Jahren der Tech-Manie von 2019 bis 2021 schlechter abschneiden. Dies war eine Marktphase, in der Wachstum um jeden Preis mit extremen Bewertungen einher ging und die Märkte weitgehend von der Angst, etwas zu verpassen (FOMO) und vom Momentum-Investing getrieben wurden. In einem solchen Umfeld überrascht es nicht, dass langsamer wachsende, rentable, reifere Unternehmen, die Dividenden zahlen, eine unterdurchschnittliche Performance aufweisen. Ein ähnliches Bild zeigte sich auch nach dem Dot-Com-Crash von 2003 bis 2007.

In negativen Marktphasen, also z.B. während der Finanzkrise oder übrigens auch im letzten Jahr 2022 (-10,75% vs. -18.81%) wiesen Dividenden-Aristokraten eine deutlich stabilere Entwicklung auf und verbuchten weit weniger Kursverluste als der Gesamtmarkt.

Vor- und Nachteile

Dividenden-Aristokraten erfreuen sich eines ausserordentlichen Vertrauens bei Anlegern. Dies ist insbesondere auf ihre vergleichsweise niedrige Volatilität und langfristige Stabilität zurückzuführen. Diese Unternehmen versorgen ihre Aktionäre über einen langen Zeitraum hinweg mit kontinuierlichen Dividendenzahlungen, die im Idealfall von einer äusserst soliden finanziellen Lage des Unternehmens getragen werden, und bieten eine stabile, wenn auch in der Regel etwas niedrigere Kursentwicklung.

Die Kehrseite der Medaille bei Dividenden-Aristokraten ist die Kursrendite. Diese Unternehmen generieren möglicherweise geringere Gewinne als andere Investmentmöglichkeiten, weshalb langfristig mit anderen Aktien potenziell höhere Kapitalgewinne erzielt werden könnten. Zudem besteht die Möglichkeit, dass die kontinuierliche Erhöhung der Dividenden das Wachstum des Unternehmens einschränkt oder vernachlässigt. Weiter investiert man mit Dividendenaristokraten nur in etablierte Unternehmungen, welche schon seit langer Zeit an der Börse kotiert sind. Neuere spannende Unternehmen oder StartUp-Firmen werden mit dieser Strategie komplett ignoriert.

Dividendenstrategie mit ETFs

Dividenden-Aristokraten sind eine ausgezeichnete Wahl für die Altersvorsorge oder passives Einkommen. Sie ermöglichen nicht nur Investitionen in einzelne Aktien, sondern auch in Exchange Traded Funds (ETFs). Diese ETFs bilden ganze Börsenindizes ab, wodurch das Investment in eine breite Palette unterschiedlicher Unternehmen erfolgt und das Risiko effektiver gestreut wird.

Neben den populären ETFs, die Indizes wie den S&P 500, den MSCI World oder den MSCI Emerging Markets nachbilden, existieren auch spezielle ETFs, die gezielt Dividenden-Aristokraten abbilden. Auch in der Welt der Dividenden-Aristokraten-ETFs ist eine erstaunliche Vielfalt verfügbar. Dies ermöglicht Investitionen in Aristokraten weltweit oder gezielt in Unternehmen aus den USA, Europa oder Schwellenländern über ETFs.

Fazit

Dividenden-Aristokraten können eine sehr interessante Ergänzung zum Portfolio sein. Sie bieten insbesondere eine gewisse Stabilität in negativen Marktphasen und reduzieren die Volatilität im Aktiendepot. Gerade wenn der Fokus mehr auf einem passiven Einkommen aus Dividenden liegt (z.B. bei der Pensionierung) können Dividenden-Aristokraten eine hervorragende Unterstützung sein.

In der richtiganlegen.ch Akademie erfährst Du auch, wie man richtig in Dividenden-Aristokraten investieren kann. Falls Dich das interessiert, vereinbare doch gerne ein kostenloses Erstgespräch mit mir, damit wir zusammen herausfinden können, was für Dich die bestmögliche Lösung ist. Natürlich kannst Du auch jederzeit sofort in die Akademie einsteigen! -> Hier geht’s zur Akademie

Ich wünsche erfolgreiches Investieren!

Herzliche Grüsse

Marco