Fondsmanager sind die Spitzenreiter des aktiven Investierens. Sie sind die Experten und wählen die Aktien aus, die den Markt schlagen. Sie wissen, wann die Kurse steigen oder fallen. Tatsächlich?

Sie verdienen schliesslich an unseren Gebühren stattlich mit. Was liefern sie uns dafür?

Und vor allem: Können wir ihren (vermeintlichen) Erfolg kopieren oder daran teilhaben und dadurch den Markt schlagen?

In diesem Artikel gehen wir dem einmal auf den Grund.

Wie erfolgreich sind Fondsmanager und Investmentfonds wirklich?

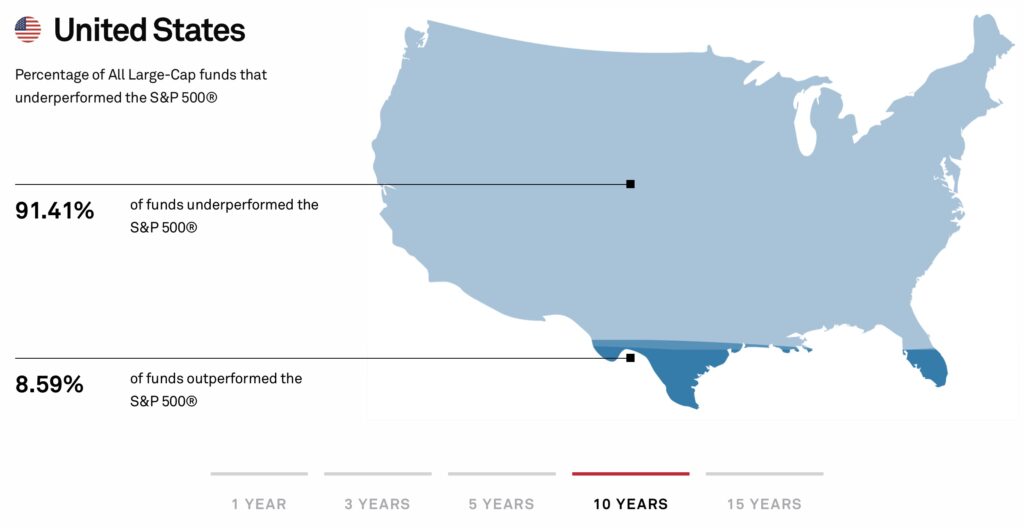

Die Ratingagentur Standard & Poor’s veröffentlicht regelmässig in der SPIVA Scorecard das Abschneiden der Fondsmanager gegenüber dem Marktdurchschnitt. Dabei werden unterschiedliche Regionen und unterschiedliche Zeiträume untersucht, um ein möglichst repräsentatives Bild zu schaffen.

Mit Stand vom 31. Dezember 2022 lassen sich folgende Ergebnisse über die zurückliegende 10-Jahres-Periode festhalten:In den USA haben es 91.41% der Fondsmanager nicht geschafft eine bessere Rendite als der Marktdurchschnitt, also einfach nur dem gesamten Aktienmarkt ohne jegliche Aktienauswahl und ohne jegliches Kauf- und Verkaufstiming, zu erzielen.

Quelle: SPIVA Scorecard

Ein ähnliches Bild sehen wir in anderen Regionen:

Auch in Europa (89.70%), Brasilien (89.22%), Kanada (84.90%), Australien (83,57%) und Japan (81.94%) lag der überwiegende Teil der Fondsmanager hinter dem Marktdurchschnitt zurück.

Ein Anleger, der also einfach in den jeweiligen Markt investiert hätte, hätte eine bessere Rendite als der Grossteil der aktiv gemanagten Investmentfonds erreicht. Die Ergebnisse sind ziemlich eindeutig und werden über längere Zeiträume noch eindeutiger.

Diese Erkenntnisse werden nicht nur von den Daten von Standard & Poor’s belegt. Es gibt zahlreiche weitere Studien und ich selbst habe dies im Rahmen meiner Masterarbeit im Jahre 2014 für den Schweizer Aktienmarkt untersucht. In meiner Untersuchung habe ich damals verschiedene Börsenphasen (langfristig, Hausse- und Baissephasen; Finanzkrise) untersucht. Dabei konnten nie mehr als 15% der aktiven Fondsmanager ihren Vergleichsindex risikobereinigt übertreffen. 65% oder 13 von 20 untersuchten Aktienfonds konnten sogar in keiner der untersuchten Phasen eine Überrendite gegenüber ihrem Referenzindex erzielen.

Der Grossteil der Fondsmanager ist dein Geld offensichtlich nicht wert. Aber vielleicht kannst du ja die wenigen guten schon heute finden?

Können wir die guten Fondsmanager von morgen schon heute erkennen?

Auch hier hat S&P in der Persistence Scorecard (Stand: Dezember 2022) untersucht, ob wir gute Fondsmanager tatsächlich an ihrer Rendite erkennen können.

Die wichtigsten Erkenntnisse:

Die Ergebnisse der U.S. Persistence Year-End 2022 Scorecard stimmen weitgehend mit denen der Vorjahre überein, obwohl das Jahr 2022 ein relativ günstiges Umfeld für aktive Manager bot. Ein rückläufiger Markt, die Underperformance von Mega-Cap-Aktien, sektorale Spreads in Rekordhöhe und eine überdurchschnittliche Streuung sprachen für ein aktives Management, und dennoch blieben 51 % der Large-Cap-US-Aktienfonds hinter dem S&P 500® zurück. Die Tatsache, dass mehr als die Hälfte der aktiven Manager in einem Umfeld, das eigentlich günstig hätte sein können, unterdurchschnittlich abschnitten, erklärt, warum eine konsistente Wertsteigerung zwar erwünscht ist, aber nur selten beobachtet wird.

Dies unterstreicht eine etwas vertieftere Betrachtung:

– Nur 5 % der aktiven Large-Cap-Aktienfonds, die im Kalenderjahr 2020 über dem Median lagen, blieben auch in jedem der beiden Folgejahre über dem Median.

– Von den Large-Cap-Fonds, die im Jahr 2020 im obersten Quartil lagen, blieb keiner in den nächsten zwei Jahren im obersten Quartil.

– Auch am ungünstigen Ende der Verteilung finden wir weiterhin Anzeichen für eine Persistenz. So wurden beispielsweise 28 % aller US-Aktienfonds aus dem vierten Quartil (basierend auf der Performance 2012-2017) innerhalb der nächsten fünf Jahre fusioniert oder liquidiert. Die vergleichbare Zahl für Fonds aus dem obersten Quartil lag bei nur 10 %. Die Ergebnisse für aktive festverzinsliche Fonds waren übrigens ähnlich.

Warum schneiden die meisten Fondsmanager so schlecht ab?

Grund 1: Kosten

Die Fondsmanager sind keineswegs unbedarft oder ahnungslos in Bezug auf Aktien. Allerdings verlangen sie von den Anlegern oft so hohe Gebühren, dass jegliche Überrendite im Keim erstickt wird. Investmentfonds betreiben ein Analystenteam, nutzen teure Software, beschäftigen gut bezahlte Fondsmanager und müssen vielfach noch hohe Kickback-Zahlungen an ihre Vertriebspartner leisten. Diese Faktoren treiben die Gebühren in die Höhe. In der Regel belaufen sich die Kosten für aktiv gemanagte Investmentfonds auf 1 bis 3% pro Jahr, manchmal sogar mit zusätzlicher erfolgsabhängiger Vergütung.

Grund 2: Effiziente Märkte

Auch wenn viele Fondsmanager und Experten sich immer so hinstellen, als sei der Markt total irrational, schaffen sie es nicht, den Markt zu schlagen.

Warum?

Die Märkte sind intelligenter als einige behaupten – oder als sie es uninformierten Anlegern verkaufen möchten.

Millionen von blitzschnellen Computer-Algorithmen und automatisierten Handelssystemen arbeiten unermüdlich daran, neue Informationen möglichst schnell und präzise zu nutzen, um davon zu profitieren. Dies führt dazu, dass es kaum möglich ist, als Anleger bedeutende Informationsvorteile zu erlangen und die Aktien weitgehend fair bewertet sind.

Es lässt sich sicherlich darüber streiten, in welchem Ausmass die Aktien fair bewertet sind.

Allerdings ist offensichtlich, dass die Aktienmärkte so effizient bewertet sind, dass nur wenige Fondsmanager in der Lage sind, nach Abzug ihrer Kosten auch nur annähernd dauerhaft eine bessere Rendite als der Gesamtmarkt zu erzielen.

Grund 3: Externe Faktoren

Auch Fondsmanager haben es natürlich nicht immer leicht und stehen einigen Nachteilen gegenüber Privatanlegern gegenüber. Sie sind dem Druck von Anlegern und ihrem Arbeitgeber ausgesetzt, der sie oft zu unüberlegten und risikoreichen Handlungen zwingt. Als Privatanleger hast du glücklicherweise nicht mit diesem spezifischen Druck zu kämpfen. Für Fondsmanager ist dieser Druck jedoch ein Faktor, der zumindest teilweise ihr schlechtes Abschneiden erklären kann.

Die Evidenz ist eindeutig. Warum schaffen es aber trotzdem so viele Fondsmanager Millionen von Anlegergeldern einzusammeln?

Ein entscheidender Grund dafür ist zweifellos, dass Banken und Vertriebsgesellschaften nach wie vor hohe Kosten durchsetzen können, und gleichzeitig das Wissen bei den Anlegerinnen und Anlegern fehlt, da keine transparente Informationspolitik stattfindet. Dies trifft insbesondere auf Investoren mit kleineren bis mittleren Anlagevermögen (bis ca. 1 Mio. CHF) zu, da Banken kaum alternative Lösungen anbieten und viele Kundinnen und Kunden ihren Beraterinnen und Beratern bedenkenlos vertrauen. Die BeraterInnen verkommen dabei leider vielfach zu Produktverkäufern, welche mit ihren Zielen und schlussendlich eben auch mit ihrem Geldbeutel verknüpft sind. Es steht viel Geld auf dem Spiel, und solange kein Druck seitens Kunden auf die Banken ausgeübt wird, ist nicht zu erwarten, dass sich in Zukunft etwas ändern wird.

Die bessere Alternative zu Fondsmanagern

Offensichtlich gibt es kaum Fälle, in denen Fondsmanager, Crashpropheten und andere Experten durch ihre Ratschläge oder Fonds wirklich einen messbaren Mehrwert für Anleger geliefert haben.

Eine Alternative zu Fonds, die zu Recht immer mehr Beachtung findet, sind ETFs, sogenannte börsengehandelte Indexfonds.Diese bilden so kostengünstig wie möglich den Marktdurchschnitt ab, statt einen teuren Fondsmanager dafür zu bezahlen, die besten Aktien und Zeitpunkte zu finden, was letztendlich nur Rendite zunichte macht. Die Kosten dieser Produkte sind zudem in den vergangenen Jahren mit stark ansteigenden Volumen nochmals dramatisch gesunken.

Mein Fazit

Natürlich darfst du Experten zuhören und von ihnen lernen, wenn es sich um fundiertes Wissen handelt.

Anlegen solltest du dein Geld aber selbst und nicht dem Irrglauben verfallen, dass die Experten dies besser könnten als du.

Falls du bereits in Fonds investiert bist oder eine Investition planst, so kannst du diese völlig unverbindlich und kostenlos mit unserem Depotcheck überprüfen lassen.

Ich wünsche Dir viel Erfolg bei deinen Investments!

Euer Marco